Anthilia BIT 3 ha sottoscritto il prestito obbligazionario (ex lege 134/2012) emesso dal Gruppo Presezzi che è stato assistito dalle commercialiste udinesi Marina Vienna e Anna Cacciaguerra dello studio Vienna in qualiità di advisor finanziario, mentre l’assistenza legale è stata prestata dagli avvocati Stefano Campoccia, Irene Pirelli Marti e Enrico Piazza di SLC studio legale Campoccia.

L’emissione del Gruppo Presezzi, per un importo di 7 milioni di euro, sottoscritta dal fondo che investe in bond appositamente creato da Anthilia, ha scadenza il 15 marzo 2027 e un rimborso amortizing con 24 mesi di preammortamento.

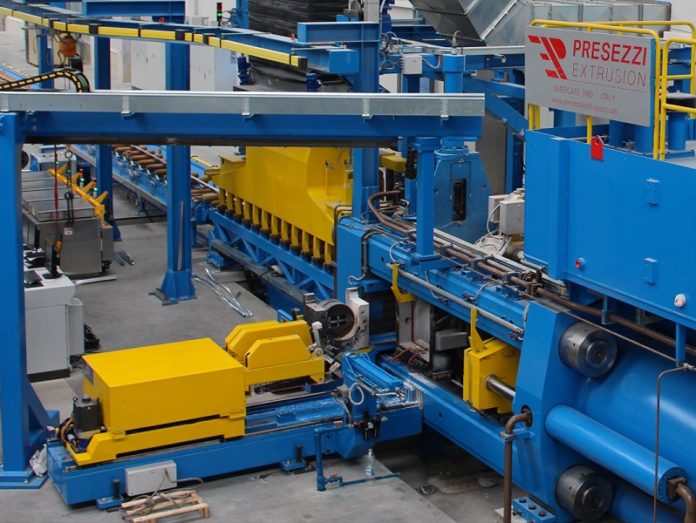

Il Gruppo Presezzi – fondato nel 1994 dall’attuale presidente e AD Valerio Presezzi, coadiuvato dal figlio Bruno, anch’ esso AD del Gruppo – è tra i produttori leader in Italia specializzati in impianti di estrusione e melting di tutte le leghe non ferrose – fornendo supporto completo in tutte le fasi di sviluppo e implementazione a grandi aziende appartenenti ai più svariati settori (automotive, aeronavale, trasporti, edilizia, etc) in tutto il mondo. Con stabilimenti a Vimercate e Mantova, impiega 190 dipendenti; negli ultimi anni il Gruppo si è evoluto passando da produttore di presse a estrusione a produttore di impianti completi, conseguendo un posizionamento strategico di eccellenza rispetto a molti competitor grazie alla capacità di fornire impianti tecnologicamente avanzati turn-key. In seguito all’espansione in Europa orientale e Asia avviata nel 2000, nel 2013 il Gruppo prosegue lo sviluppo all’estero puntando verso gli Stati Uniti, Canada e Messico, con stabile presenza in Chicago per attività commerciali e di service. Infine, nel 2016 – successivamente, all’acquisizione, avvenuta nel corso dell’esercizio 2013, della maggioranza del capitale dello storico fornitore e partner COIM – Presezzi perfeziona l’integrazione di Profile Automation, acquisita nel 2015. Nel 2018 il Gruppo ha conseguito un valore della produzione pari a oltre 70 milioni di euro (+30,7% rispetto al 2014), un EBITDA margin attorno al 10% in crescita e una quota di export pari a circa il 95%. L’emissione del prestito obbligazionario consentirà al Gruppo di intervenire nel contempo sia sul piano industriale, con investimenti dedicati al potenziamento della capacità produttiva, che sul piano commerciale, rafforzando il marchio e la rete a supporto dell’export.

Anthilia Capital Partners SGR è una realtà imprenditoriale italiana indipendente dedicata all’asset management per conto di clientela privata ed istituzionale. Grazie alla competenza specifica di un team di Partner che vanta una significativa esperienza nel settore dell’asset management, dal 2008 la società ha saputo affermarsi nell’industria di riferimento focalizzandosi in modo distintivo sui valori richiesti dall’investitore. Con un patrimonio gestito di oltre 1,1 miliardi di euro al 31 dicembre 2018 – e il lancio di Anthilia BIT III, recentemente sottoscritto per 40 milioni di euro dal Fondo Europeo per gli Investimenti – Anthilia è attiva nella gestione di fondi d’investimento aperti e chiusi, mandati individuali a ritorno assoluto e consulenza in materia di investimenti.

Scopri tutti gli incarichi: Stefano Campoccia – Campoccia SLC&Associati; Enrico Piazza – Campoccia SLC&Associati; Irene Pirelli Marti – Campoccia SLC&Associati;

[…] Leggi online […]

Comments are closed.